在现代企业经营环境中,财务管理作为企业管理的重要组成部分,其重要性日益凸显,杠杆模型财务作为一种重要的财务分析方法,能够帮助企业深入理解其资本结构、经营风险以及盈利能力,从而做出更加明智的决策,本文将详细介绍杠杆模型财务的基本原理、应用策略,并结合实际案例进行深入解析。

杠杆模型财务的基本原理

杠杆模型财务主要包括经营杠杆、财务杠杆和复合杠杆三个部分。

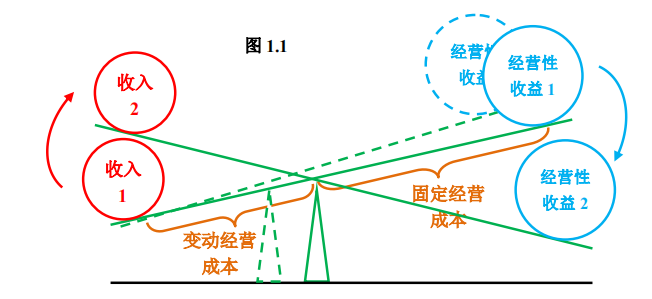

1、经营杠杆

经营杠杆是指由于固定成本因素导致的销售量变动对利润的影响,当销售量增加时,单位固定成本降低,从而增加利润;反之,当销售量减少时,单位固定成本增加,导致利润减少,经营杠杆反映了企业增长与盈利之间的平衡关系。

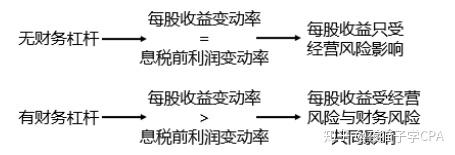

2、财务杠杆

财务杠杆是指企业利用债务融资放大股东收益的效果,由于债务融资的固定利息支出,当企业盈利增加时,债权人将获得固定的利息收入,剩余的大部分利润将归股东所有,从而提高了股东的收益,反之,当企业盈利减少时,股东的收益将受到更大的影响,财务杠杆反映了企业利用债务融资放大股东收益的能力。

3、复合杠杆

复合杠杆是经营杠杆和财务杠杆的结合,它反映了企业整体风险水平,以及销售量变动对股东收益的影响,复合杠杆有助于企业全面评估其资本结构和经营风险,从而制定合理的财务策略。

杠杆模型财务的应用策略

1、分析资本结构调整

通过杠杆模型财务,企业可以分析不同资本结构调整方式对其盈利能力和风险的影响,企业可以通过调整债务和股权的比例,优化资本结构,降低财务风险,提高股东收益。

2、评估投资项目

在评估投资项目时,企业可以利用杠杆模型财务分析项目的预期收益和风险,通过比较项目的经营杠杆和财务杠杆,企业可以预测项目对企业整体风险的影响,从而做出更明智的投资决策。

3、制定财务策略

杠杆模型财务有助于企业制定合理的财务策略,在销售增长阶段,企业可以通过增加债务融资,提高财务杠杆,放大股东收益;在销售萎缩阶段,企业可以通过减少债务融资,降低财务风险,企业还可以通过调整定价策略、成本控制等方式来调整经营杠杆,以降低经营风险。

实际案例解析

以某制造企业为例,该企业面临市场竞争激烈,销售量波动较大,通过杠杆模型财务分析,发现该企业具有较高的经营杠杆和较低的财务杠杆,这意味着该企业的盈利受销售量影响较大,而债务融资的利用程度较低,为了改善这种情况,企业可以采取以下策略:

1、调整资本结构:适当增加债务融资,提高财务杠杆,利用固定利息支出放大股东收益。

2、多元化经营:通过拓展产品线或服务领域,降低对销售量的依赖,减小经营杠杆。

3、成本控制:通过优化生产流程、降低采购成本等方式降低成本,减小经营杠杆的同时提高盈利能力。

通过实施以上策略,该企业成功降低了经营风险,提高了盈利能力,这也证明了杠杆模型财务在企业管理中的实际应用价值。

杠杆模型财务作为企业重要的财务分析方法,有助于企业深入理解其资本结构、经营风险以及盈利能力,通过应用杠杆模型财务,企业可以分析资本结构调整、评估投资项目以及制定合理的财务策略,在实际案例中,企业通过调整资本结构、多元化经营和成本控制等策略,成功降低了经营风险,提高了盈利能力,企业应充分利用杠杆模型财务,以做出更加明智的决策。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...